说起长期护理险 (Long-Term Care Insurance),大家的第一反应估计是:复杂、贵、没必要。估计大家想到的是:我很健康啊、我有家人来照顾我啊、我反正不想进护理中心、如果真的需要不是还有 Medicare 和 Medicaid 会替我付的吗、为啥要浪费钱来买长期护理险等等。

事实真的是这样吗???你可能想象不到是,需要长期护理的概率可能比想象的要大得多。根据 U.S. Department of Health and Human Services (HHS.gov) 网站上报告,65 岁及上的美国人有 70% 的概率会需要某种形式的长期护理 (LTC),这些护理包括:护理中心 (Nursing home)专业的护理,以及日常生活活动 (ADL) 的护理:如厕 (Toileting) 、洗澡 (Bathing)、穿衣 (Dressing)、进食 (Eating)、协助下床 (Transferring out of bed) 和失禁 (Continence)。

根据 HHS 的国家长期护理信息交换所 (National Clearing House for Long-Term Care Information) 的数据,大多数人平均需要 3~4 年的护理,其中有 20% 的老年人需要 5 年或更长时间。如果你生活不能自理,基本上有4个去处:住到私人疗养院(Nursing Home)、辅助生活中心(Assisted Living Center)、成人日托(Adult Day Care)或是请人到家里来照料你。

但无论哪种方式都需要花钱,住Nursing Home 最贵,在大华府地区一年需要8万到10万美元,而且一位难求。Assisted Living Center 一年要5万到6万美元,Adult Day Care Center一年要2万美元,请人到家里来每天做4个小时,一个月收费 $1,800美元,若每天做8小时,则每月的收费涨到 $7,200美元,而身边有人需要长期护理的人都知道,长期护理通常要5至8年的时间,而平均每月的长期护理费用在$7,000至1万美元,如果要5至8年将花费50万到100万美元,这只是一个人的花费,如果夫妻俩都需要长期护理,则花费也要翻倍。长期护理费用会很快耗光家里的储蓄,拖累到配偶、孩子和其它家人。

下面是很多人对长期护理险的 10 个常见的误解:

1、Medicare 会帮我支付费用的 X

Medicare 的 Part A 部分主要包括住院部分,但是也包含一小部分护理,这是大家误以为 Medicare 会 Cover 我们的长期护理的主要原因。其实,Part A 的 Skilled nursing care 部分只包括前 20 天,第21 ~ 100天自己每天需要支付 copay,100 天后全部自费。更主要的是,Part A 支付护理有严格的要求: 护理前必须有住院的过程,一般是受伤或生病后的康复而引起的护理,医院专门的 Utilization Review Committee 需要批准才能进 skilled nursing care。重要的是,Medicare 并不包括许多老年人需要的日常生活活动 (ADL) 的护理。

对于Medicaid,也就是白卡,其要求更加严格,只有当你的收入低于一定水平,并且几乎没有积蓄的时候,Medicaid 才会包括长期护理的费用,我们绝大多数华人不会符合这些苛刻的条件的。

2、长期护理险只赔付护理中心的花销 X

长期护理险(Long-Term Care Insurance) 最早是 1980s 出现的,最开始的时候,它确实只报销护理中心的花销,但是现在的长期护理险早就发生了很大的变化。目前的长期护理险,大多数可以报销护理中心的花销,以及在自己家里看护的花销。究竟什么样的长期护理险最适合你,一定要找一位专业人士帮你分析。3、我的家人会免费照看我 ?X

是的,你的家人有可能会照看你。但是你想想,你是否真的希望他们这样做呢?想象一下,如果你需要有人帮助洗澡、上厕所、换洗弄脏了的内衣裤 (因为失禁确实有可能发生的),你希望让你的孩子来帮忙做,还是请熟练的医护专业人员来做?更不用说孩子还有自己的工作要做、自己的家庭要照顾,指望他们长期来照顾也是不现实的事情。而利用长期护理险,你既可以住在家里,还可以得到专业护理人员的护理,是不是更好的选择呢?4、我还年轻,现在不用担心 X

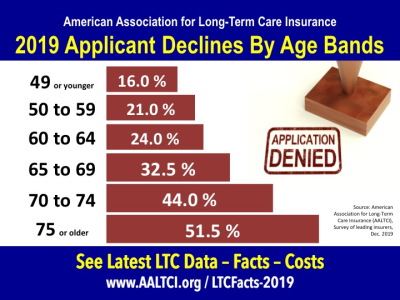

事实上是,你越年轻,越有可能符合承保条件;反之,人的年龄越大,身体条件变差甚至犯有疾病,那时候再考虑申请长期护理险可能已经太迟了。我们碰到好多年龄比较大的客户,非常想要Long Term Care,但是因为身体原因或以前的医疗记录被拒,确实申请不到想要的长期护理险。统计数据显示,当你有资格申请联邦医疗保险 Medicare 的时候 (65 岁),你很有可能会去做很多免费的医疗检查和测试,然后你又很有可能发现一些潜在的疾病,这时候你可能发现你的健康情况很复杂了,而这些医疗记录保险公司是能查得到的。因此一般申请长期护理险的最佳年龄介于 45 岁和 65 岁之间。当然,如果身体好,可以延长到70岁。5、我需要的时候,自然会去买的 X

事实上是,一旦你确诊有疾病,真正需要长期护理险的时候,你会发现,保险公司很有可能不卖给你了。其实很正常,你就这么想吧,一旦房子着火了,这个时候去买房屋保险,保险公司会在房子着火的时候承保吗?统计数据显示,49岁或49岁以下的人有 16% 的概率会被拒保;50-59岁的人有 21% 的概率会被拒保;60-64岁的人有 24% 的概率会被拒保;65-69岁的人有 32.5% 的概率会被拒保;而 70-74 岁的人有 44% 的概率会被拒保;而 75 岁或75 岁以上的人这个拒保的概率是 51.5%。

6、我身体好像不太好,申请也不会批准的 X

身体非常不好当然不容易申请到长期护理险,但是如果仅仅是胆固醇高,或体重超标,一般没有什么大问题,当然具体问题要具体分析,这些细节可以联系我们咨询。对于大多数申请人,尤其是40 多岁和 50多岁的人,有的保险公司只会查看你最近的医疗记录,来了解你的疾病史,以及正在服用哪些药物,同时,通过电话 Interview 做认知检查 (cognitive exam)。保险公司一般在必要的情况下,才会做抽血验尿的进一步体检。7、我以前被拒保了,所以再也申请不到了 X

如果被拒保,心里确实挺难受的。但是,这并不意味着你再也不能买到想要的长期护理险。其实提供长期护理的保险公司有很多家,一家保险公司视为不可承保的风险,在另外一家公司说不定能够接受,此外,以前因为身体的原因被拒保,一、两年后说不定身体有改善又能够承保了。8、我买不起 X

长期护理险可能比您想象的要便宜,特别是如果你能提前做好长期护理规划,比如 50 多岁比 60 多岁便宜多了。而且,当你申请到长期护理险以后,即使生病了,保费也不会因此而上涨。9、现在买的保险将来会贬值 X

长期护理险的保额可以选择按一定的利率增长,也可以选择按通货膨胀率增长,因此不用担心贬值的问题。比如,如果现在购买 $50万美元的保额,选择 3% 复利增长,10 年后长期护理赔付额是 $67.2万美元,20 年后赔付额 $90.3万美元,30 年后赔付额 $121万美元。10、太复杂了 X

如果你第一次接触保险,你可能觉得保险设计太复杂了。其实长期护理险的设计并不复杂,一般长期护理险的设计主要有几个参数:赔付条件 (Qualifying for benefit);赔付等待期 (Waiting and elimination periods) ;赔付金额和期限 (coverage amounts and limits);赔付方式 。按照美国长期护理保险协会的定义,人要能够生活自理需要具备6种基本的职能(Activities of Daily Living,简称ADLs):吃饭、穿衣、沐浴、如厕、行动和失禁 (Continence )中的 2 项不能自己独立完成,就符合赔付条件;或者有意识障碍,1 项就符合条件,比如阿尔茨海默病 (Alzheimer disease)。赔付等待期是从符合赔付条件到实际赔付之间的等待期,一般 3 个月到 6 个月比较常见;大家也不用担心这 3~6 个月等待期,大多数医疗保险会Cover 一部分。赔付金额和赔付期限在合同里面会明确规定。需要注意的是赔付方式,有的保险公司赔付不需要收据直接赔付,而有的保险公司需要提供收据才能赔付。

把人寿保险与长期护理附加条款(Long Term Care Rider) 或者是慢性病附加条款(Chronic Illness Accelerated Death Benefit Rider / Chronic Illness Rider) 结合在一起的产品是近几年推出的解决方法。长期护理附加条款(Long Term Care Rider) 与慢性病附加条款(Chronic Illness Rider) 都是针对长期护理所做出的保证条款,Long Term Care Rider通常是需要收费的,Chronic Illness Rider通常没有费用,直接纳入保险单。

一、人寿保险+长期护理附加条款(Long Term Care Rider)

长期护理又称作7702B等级的护理,它最大的特色是「暂时性受伤都可以理赔」。例如:中风、残障、骨盆修复等。这类疾病或是意外受伤的特点是:都需要一定时间修养,但它们都可以恢复到接近正常的生活水平。所以它们都符合7702B的要求。如果碰到长期的病变,例如老年失智,也可以获得理赔,甚至许多保险公司都不要求连续90天的自行付款证明等待期(Proof of Lost Any 90 Days Elimination Period)。

7702B 等级的护理又细分两小类:

A、直接付现金给被保人(Indemnity):

不管你请的医护人员的实际价格多少钱,保险公司都会按照合约直接付给被保人一笔钱。

B、实报实销(Reimbursement):

你请的医护人员的实际价格多少钱,保险公司就给多少钱,也就是所谓的“实报实销”。

二、人寿保险+慢性病附加条款(Chronic Illness Rider)

慢性病又被称作101(g)等级的护理,基本上需要永久性的病变或是永久性残疾才能理赔。保险公司通常需要医生开证明确认被保人的状况这一生基本都不能恢复。很多保险公司会要求一年内连续90天自行付款证明等待期(Proof of Lost Continuously 90 Days Elimination Period)并且不得终端。所以相对来讲,慢性病附加条款的理赔程序相对来讲比较严格。

101(g)等级的护理又细分两小类:

C、直接付现金给被保人(Indemnity):

这跟A类一样,保险公司都会按照合约直接付给被保人一笔钱。

D、保额打折(Discounted):

次类别通常是用来保护保险公司,因为当需要理赔时,保险公司会按照身体健康状况以及投保的时间长短来评估应该给被保人多少的金额,所以能够拿到多少长期护理理赔金是一个未知数,完全是保险公司说的算。因为是"打折型"的护理方案,一旦启动,拿不到当初买的总保险金额。

最后应该是大家最为关心的内容,哪些保险公司分别提供怎样的附加条款呢?以下是一些大型保险公司产品归类:

人寿保险+长期护理附加条款(Long Term Care Rider)

全美人寿 Transamerica(A or D都有)

全国人寿 Nationwide

美国太平洋人寿 Pacific Life(A or D都有)

人寿保险+慢性病附加条款(Chronic Illness Rider)

信保人寿 Fidelity & Guaranty Life (F&G)

国家人寿 National Life Group

全美人寿 Transamerica(A or D都有)

美国太平洋人寿 Pacific Life(A or D都有)

美亚保险 AIG(C or D都有)

如有任何关于美国人寿保险、长期护理规划等问题,信保理财顾问公司联合总裁 Steven Ting / Alice Wu提供免费在Zoom为您解说,敬请预约,电话:(240) 731-8283 或电邮 twservices888@gmail.com

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们